比亚迪(002594.SZ)和宁德时代(300750.SZ)正在上演新一轮竞争。

1月12日,比亚迪董事长王传福在2020年电动车百人会上表示,比亚迪“刀片电池”将于2020年3月量产,且该电池将首先在2020年6月上市的“汉”车型上搭载,规划续航可达 600 公里。

据了解,比亚迪“刀片电池” 是一种采用GCTP 技术、增大电芯长度的方形铝壳磷酸铁锂电池,由于单体电芯较长且呈现扁平化,故命名为“刀片”。

刀片电池的优势在于:提高体积能量密度 50%、散热效果良好、减少电池包制造成本约30%。

受上述消息影响,比亚迪的股价在1月13日涨停,自从消息发布后至今,五个交易日内,比亚迪股价上涨了21%。但不难发现,比亚迪面临的机遇与困难并存。

机遇与挑战

比亚迪成立于 1995 年,以生产消费电池起家。2003 年通过收购秦川汽车厂进入整车生产领域,2008 年推出第一 款新能源汽车 F3DM,2010 年进军光伏市场,2016 年成立轨道交通事业部。目前公司形成新能源汽车、手机零部件和动力电池三大业务领域。

凭借良好的口碑,比亚迪在国内新能源汽车市场份额达到第一,在国产新能源汽车厂商中具有巨大的领先优势:2018年,公司全年实现新能源乘用车销量23万辆,同比增长 100%,市场份额22%。

但在新能源汽车补贴退坡、合资车企电动化的新竞争态势下,比亚迪面临着机遇与挑战并存的局面。

一方面,比亚迪的独特优势将继续在广阔的新能源汽车市场中发力。

比亚迪在电动车领域广泛布局,是国内唯一掌握电池、电机、电控“三电”技术的汽车企业。目前电机电控产品主要自供,以及供给参股企业广汽比亚迪和北京华林特装车。凭借下游整车销售的优异表现,公司电机电控的市场份额均为国内第一;电池装机量国内第二。

在IGBT领域领域,比亚迪中国唯一一家拥有 IGBT 完整产业链的车企。作为电动车电驱动系统的核心部件,IGBT 约占整车成本的 5%-10%,控制驱动系统直交流电的转换,决定了车辆扭矩和最大输出功率。

目前全球车用 IGBT 市场基本被英飞凌、 三菱、富士电机、仙童等少数厂家垄断,国内车用 IGBT 90%以上依赖于进口。比亚迪推出的 IGBT 4.0 有望实现进口替代,成为继电池之后第二个实现对外供货的核心零部件,机构预计业务将于 2021 年分拆上市。

另一方面,比亚迪也面临着新能源汽车受阻和电池业务落后的挑战。

2019年前三季度,比亚迪实现收入 316 亿,同比下滑9.2%,实现归母净利润1.2亿,同比大幅下滑88.6%,毛利率同比下滑4个百分点,业绩下滑的原因是新能源汽车补贴退坡。

以纯电动车可获最高补贴为例,2019 年过渡期为 5.9 万元(相比 2018 年正式期下降 40%),正式期为 2.8 万元(相比 2018 年正式期下降 72%)。受此影响,公司盈利能力下滑明显。

此外,自取消专用车、新能源汽车外资股比限制以来,外资新能源车企在华建厂的积极性大大提升。

以特斯拉为例,在政策公布后一个月,2018年7月,特斯拉掌门人马斯克亲赴中国,与上海临港签署纯电动车项目投资协议,年产50万辆纯电动整车的特斯拉超级工厂落户临港。

未来,逐渐上市的合资系混动/电动将对自有品牌形成冲击。2019年,德系上市12款、美系上市6款、日系上市2款。但总体价位较高,对定位于中高端的比亚迪来说,一些价格下探的日韩车企或将形成一定压力。

比亚迪面临的另一大挑战为动力电池方面的挑战。

根据半年报细分数据,汽车及相关产品在营收占比达到55%,手机业务占比为38%,电池业务(抵消内部交易)占比7.16%,但算上内部交易后比亚迪的电池业务收入为125亿。

受封闭的自用体系和对铁锂电池的坚持影响,比亚迪在动力电池上从老大落为老二,并且与宁德时代的差距越来越大。

日前,比亚迪和宁德时代均发布了新型的CPT电池包,将电池单体直接组成动力电池组,目的是降低生产成本、提升能量密度,为了体现体积优势,比亚迪将这款电池命名为“刀片电池”。

比亚迪称,新推出的刀片电池将提高体积能量密度 50%、散热效果良好、减少电池包制造成本约30%,具有高安全、长寿命等特点,整车寿命可达百万公里以上。

但从能量密度方面来看比亚迪的优势并不大:按照宁德时代的规划,2020年宁德时代的CTP动力电池包的系统能量密度将达到200 wh/kg。比亚迪目前的铁锂电池能量密度157wh/kg,按照30-50%的提升幅度,预计可以达到204-236wh/kg的水平。可看出采纳新技术后的比亚迪铁锂电池能量密度的下限与宁德时代平均数接近。

从封闭走向开放

“供应链体系”是整个汽车行业运转的最重要支撑,比亚迪最初坚持“垂直整合”的思路:自行研发生产零部件,自行组装整车,乃至于自主开发汽车软件系统,目的在于提高效率和集成创新。

但封闭的生产系统让比亚迪对竞争不再敏感,过重的模式使公司无法在细分领域对抗宁德时代这样的强大对手。

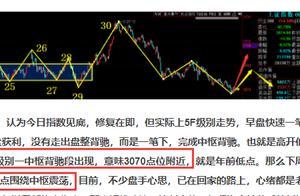

2017年,比亚迪失去了国内动力电池行业装机量第一的宝座,被宁德时代反超。也就是在2017年,比亚迪的业绩首次下滑,并在很长一段时间内,净利润均是负增长。同时,2017年股价开始下跌,从超过70元的高点跌至50元上下。

近年来,比亚迪正在由此前相对封闭的垂直整合模式,逐渐走向开放。这一战略主要包括电池外供、零部件向外采购、边缘业务剥离等行动。

2017 年开始,公司在供应链管理方面打破之前奉行的垂直一体化的传统, 整合事业部,引入优秀的供应商。原负责车身零部件生产的十三事业部划归负责整车生产的十一事业部,除少数自产外,大多数零部件开始向延锋华世通等外部企业采购,而一些较高端车型的变速箱也开始向现代派沃泰等公司采购。

在动力电池外供方面,公司陆续与丰田、北美客户、欧洲豪华品牌开展合作并拿到项目定点,动力电池外供打开将在短期内实现。

此外,市场预计电池业务分拆在2022年有望完成。分拆上市将增强电池事业部的独立性, 提升市场获取整车厂客户订单竞争力。

中信证券认为,此前公司动力电池相对于整车业务的独立性问题对动力电池业务快速拓展三方客户有一定影响,此次电池业务成立单独法人实体后,更市场化的员工激励、业务运作有望提 升内部效率,同时加速外供进展。

同时,座椅业务已实现剥离:2018 年 7 月,公司与佛吉亚合资成立的汽车部件公司在深圳揭牌,2019 年公司座椅产量约 46 万套,预计 2022 年销售额有望超 20 亿元。剥离座椅业务意味着公司更加聚焦整车业务,供应链由封闭转向开放。

中信证券认为,比亚迪电动化技术积累长达十几年,在电池/电机/电控、动力总成、半导体、充电桩、 Di-link 系统等领域均深度布局,掌握了电动化核心技术。此前这些部件基本对内供应,其内在价值尚未得到完全体现。当前公司正积极推进供应链开放战略,公司有望成为“新能源汽车解决方案供应商”,零部件将迎来重估值。

为了进一步实现对外供应,比亚迪对组织架构进行了深度变革:2019 年 12 月 31 日,比亚迪成立了五家全资子公司:弗迪模具有限公司、弗迪动力有限公司、弗迪电池有限公司、弗迪视觉有限公司、弗迪科技有限公司。

中信证券认为,一方面,各零部件子公司将自主经营、自负盈亏,员工与管理人员激励也将更加市场化;另一方面,零部件子公司独立性提高将直接有利于公司开拓零部件外供。

目前来看,虽然行业竞争加大、补贴退坡,处于短期销量和盈利双底区间,但未来中国的新能源汽车市场依然广阔:根据双积分考核,2020年行业需完成新能源乘用车 170-180 万销量,同时2021-2024 年双积分征求意见稿已推出,2025 年需实现 500 万台新能源汽车销量。

这意味着比亚迪仍将享受中国新能源汽车市场的红利,但若要继续保持竞争优势,比亚迪依然有很长的路要走。

版权声明

本文仅代表作者观点,不代表本站立场。

评论