鼠年的第一周,行情的演绎只能用“跌宕起伏”、“醍醐灌顶”、“惊心动魄”这些词语来形容了!好在,在公募基金巨额自购等众多因素的刺激下,疫情对股市的情绪传导得到了很大程度的缓解。从周一到周五,期权市场的波动率从飙升到急降,期指市场的贴水从扩大到收窄,两侧虚值齐涨的盘面再现了,期指跌停的一幕也再现了,这一周,太值得总结,太值得铭记!

这一周,对于做期权交易的朋友:

您可能经历了首日卖沽的巨大亏损

您可能经历了首日买沽的翻倍效应

您也可能踏空了中间两日的上涨收益!

不论您经历的是欢喜,还是忧虑,我们都有必要为这一周的行情做一个仔细负责的复盘。

复盘要点一:跨长假双卖的危险性

许多交易者有着一个这样的观念,觉得卖方赚的是“时间”,春节长假有9天不交易,那岂不是赚“时间”收益的最好时机?事实上,长假节前大量布局双卖,而不去加仓双买,自认为可以赚取期权在9天里的时间价值,这是期权认知上一个特别需要纠正的偏差。

卖出一份当月期权,前半段时间的期权价格更多受到波动率的影响,时间衰减的影响只占很小的一部分,而后半段时间的期权价格更多受到时间流逝的影响,显然,2月初的这段时间,波动率这个维度对期权价格的影响更大,如果节后的波动率开始上升,双卖期权里的时间流逝几乎抵不过一个大幅的低开或是高开。

相反地,春节长假期间,中美交易日相差五天,即便没有这次疫情的影响,外盘自身在五天的累计涨跌幅也有可能造成一个高开或低开,这是一个相对比较“天然”的缺口;而如果长假期间国内外再出台一些意外政策或发生意外事件的话,那高开与低开的概率和程度就会变得更大。历史上,跨长假回来后的第一天,持有“双卖”过节早已不是第一次“出事”,回顾2018年的十一长假,2019年的五一假期,2016年的元旦假期,这些事件都真的需要我们永久地刻入记忆之中。

复盘要点二:趋势破坏后的中性处理

趋势线是刻画趋势的最佳指标。我相信,投资交易做的越久,就越不会去迷信胡里花哨的指标。在过去的文章里,我曾经定义过一个重要的趋势走坏的指标,那就是过去一个月指数均在20日均线上方,突然某天收盘跌破20均线。对于这样的一天,我们一定要引起警觉,因为在大部分情况下,这样的信号都几乎是宣告上一波的上涨波段暂时消停了,后面的日子或许是出现大跌,亦或许就是震荡磨底般重塑元气了。

回头看看最近的一次信号是何时发出的?对于上证50指数,从去年12/12上穿20日均线到今年1/21,长达一个月时间位于20日均线上方,但却在今年1/21收盘跌穿了;对于沪深300指数,从去年12/6到今年1/21,长达一个多月时间位于20日均线方法,但却在今年1/21收盘跌穿了。这样的信号还发生过多次,还记得2018/2/7到2018/2/9的那三根“大阴线”吗?那之前看上去也是毫无征兆,但殊不知,20日均线已经给出了重要的“警告”,当时的上证50指数从2018/1/2起一直位于20日均线上方,直到2018/2/7那天盘中快速下穿,在这种时刻,后面几天要么惯性持续下行,要么象征性地报复性反弹一下,而波动率一般不太会显著下降,因此我们应该在这关键的时点去适度增加一些双买的仓位,以此作为趋势破坏后的一种中性处理(Delta-Gamma近似中性)。

复盘要点三:周一开盘再套保,究竟买什么认沽?

本周一的开盘,有许多朋友都会问到买什么认沽,这个问题我们还是要从方向和隐波两个角度去看。在国内市场,认沽期权往往是被这样对待,平时趋势走好的时候,它的隐波往往不会很高,“少”有买家问津,但一旦出现极端行情的时候,它的隐波就会上升的特别快了!因此,在本周一开盘,如果买入平值附近的认沽再去套保,往往已经蕴含着一个很高的波动率溢价了,这个时候,换作是我,我更倾向于开盘先买入较为实值的认沽期权,因为它的vega值小,相对于隐波变化的敏感度小,同时它的delta绝对值却非常大,近似于一个期货空头,相等的张数下,它对下行风险对冲的效果反而更好。

其实,我们可以得出这样一个实盘认知:当市场出现极端行情时,什么是最重要的?是严防死守,不再出现大的回撤,因此这时候选择更大一些delta绝对值、同时vega较小的认沽期权去套保更为合适,而当市场处于良好的趋势时,什么是最重要的?是保留上行收益,以区别于期指空头套保,因此这时候应该选择delta绝对值不太大,轻度虚值的认沽期权去套保更为合适。

复盘要点四:兜底止损完的分批布局

如果周一开盘已经有了大量卖沽,如果您采取了兜底止损的方法,先平了再说,那么毫无疑问,应该为您的理性竖起大拇指!兜底止损的风控是最简单干净利落的方式,先在波动率没有特别高的情况下买入平仓,让自己处于一个冷静的时段,然后再爬起来,是一种特别成熟的交易心态。

那么,在兜底止损完,应该如何分批布局,这在我周一的文章里已经表达过:卖出深度实值认沽(买入深度实值认购)+卖出深度虚值认购。

前者的逻辑是:由于周一低开太多,在开盘兜底止损了卖出虚值认沽后,这些亏损很难再用卖出新的虚值认沽来完全覆盖掉(除非冒风险卖的仓位很重),而卖出深度实值认沽(买入深度实值认购)的delta接近于1,既节省了资金,又是现货多头的变相替代,分批布局是一种类似于定投的操作方式。

后者的逻辑是:在波动率很高的时候卖出深度虚值的认购特别划算,因为波动率skew曲线从“微笑”变成了“大笑”,一些几乎不可能涨的到的认购期权都会因波动率很高而高估,站在当下,回头想想C4500@2、C4600@2这些合约还能有50几元,确实是太好的机会!

复盘要点五:周一下午两点行情的再现

本周一两点以后,当日操盘的朋友都知道了波动率开始快速上升了。这是偶然现象吗?至少在我经历过的历史行情里,这样的现象已经出现过多次。在《下周开市,考验卖方善后的时刻又到了!》一文中,我曾提到了第五种善后方式,那就是当日由卖转买,但并不能建议在当天平仓完卖沽头寸后,马上开仓双买组合,而是可以等待下午两点附近再行操作。

这是因为,对于A股行情而言,下午两点附近是一个很敏感的时点,大跌日的最后一个小时有可能在某些大资金的护盘下V字反转最后收出一根长下影,这样的交易日诸如2018/2/9、2019/8/6等等;也有可能大盘在最后一小时里一路下挫加速下跌,而如果最后一小时指数出现了跳水的迹象,场内的一些资金则会因为担心明天继续低开而变得悲观,此时认沽的波动率就容易快速上升,这样的交易日诸如2017/12/27、2018/2/7等等。

复盘要点六:波动率再现“尖峰”形态

波动率的最大特征就是中值回归四个字。它是这样一个变量,达到历史较高分位数时,或许它短期还会再上升,但空间已经不会特别大了,一旦市场情绪得到平抑,则会立刻掉头向下寻找长期中值回归的那个平衡点。

不论是国内还是国外,波动率指数往往都呈现出“尖峰圆底”的形态,这说明突然的升波往往是以持续的低波动换来的,而超高的波动率状态一定是一个“不稳定”状态,会随着事件的缓和而迅速回落。

但在过去的A股市场,急剧升波后,未必能够立刻在一两天内迅速降波,印象中的几个升波日,2018/2/7、2018/3/23、2018/10/11、2019/2/25、2019/5/6等等等等,这些交易日的波动率指数都超过了40,但并没有在第二天就下降到40以下,反而还会在盘中继续刷新波动率的新高。而这周的波动率下降速度非常之快,属于历史罕见。这现象的背后一方面是行情出现了实质性的维稳,各大公募基金纷纷采用自购份额的方式变相“救市”,另一方面则是随着市场越来越成熟,越来越多的参与者已经习得了做空波动率的操作技艺,极端行情下的卖方势力开始变得越来越大。

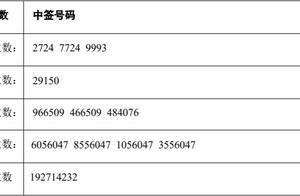

图:2020/2/3-2020/2/5,沪300ETF当月认沽期权波动率skew曲线动图

7、本周白马股组合的套保效果非常好

正所谓但愿千日平安,但不可一日无防!在《“中信证券”涨停的启示,谢谢期权套保让我熬过了这段时光!》一文中,我曾用数据给出了白马股组合与认沽套保的长期效果。这一组合是采取长期等市值1:1的对冲方式,在坚信A股龙头化效应带来长期收益的基础上,买入轻度虚值认沽期权滚动套保,控制每月认沽保险费支出,期待长期下来,选股的超额收益+指数本身的上行收益,超过认沽期权的累计权利金价差亏损。

从节前的最后一个交易日(1月23日)到本周四(2月6日),如果把1月23日的净值标准化为1,那么这个套保组合在四天内的单位净值走势为1.000到1.016、到1.006、再到1.013、再到1.014。期间,上证50累计下跌2.84%,套保组合的净值反而上升了1.40%,尤其是周一的大幅跳空,上证50当日大跌7%,3000多只个股跌停,套保组合在当日的净值反而上涨了1.60%,当日的套保效果可谓非常的好,这一方面得益于原来轻度虚值认沽变成了深度实值认沽,delta维度的赚钱效应十分明显,另一方面也得益于尾盘最后半小时买沽的波动率快速上升,vega维度成为了辅助的收入来源。

图:2020/1/23-2020/2/6期间,某白马股组合与持有买沽的套保组合净值走势

数据来源:Wind,力的期权工作室整理

这再一次证明了:在极端行情下,相比于单纯的期指套保,买入认沽套保是以delta、gamma和vega的三个维度同时为现货多头提供保护,对冲后的效果会更为显著!

本文源自对冲研投

版权声明

本文仅代表作者观点,不代表本站立场。

评论